「ブラックでもお金借りれるところはあるかな?」なんて友達には聞けません。「誰か教えてー!」と思ってこのサイトにたどり着いた人もいるでしょう。

任せてください!元闇金社長の私が実際に経験したブラックでもお金を借りれる手段をここに掲載していきます。

あなたの悩みが少しでも解消できたら嬉しいです。

まず、結論から言えば、銀行や大手消費者金融では超ブラックではお金を借りることは出来ません!

しかし、超ブラックだからこそお金が必要!この理屈もわかります。

超ブラックだから、

- どこへ行ってもお金が借りれない。

- お金が借りれないからお金がショートしてしまう。

このスパイラルからなかなか抜け出せない超ブラックの人達に「あきらめてください」と言って突き放すつもりは毛頭ありません!

銀行や大手消費者金融以外で超ブラックでもお金を借りれる方法はあるのです!

このサイトでは超ブラックでもお金を借りることができる方法をはじめ、超ブラックになってしまった場合にはどのような対策をすれば再起をかけることができるかなどについて私の実体験をもとに徹底解説しています。

超ブラックになっても諦めることはありません!道は必ず開けます!ぜひ読み進めていってください!

【令和最新版】超ブラックでもお金を借りる方法とは?

超ブラックと言うのは、あくまでも金融の信用情報機関にブラックリストとして記録されているということです。

銀行や消費者金融、クレジットカード会社はすべてこの信用情報機関からデータを取得しています。

しかし、逆に言うと金融の信用情報機関からデータを取得していないところからは、超ブラックでもお金が借りれる可能性が高いということになります。

では、どこからであれば超ブラックでもお金を借りることが出来るのでしょうか。

国や市、自治体の援助・貸付を受ける

って声も聞こえますし、意外に知られていませんが、実際に超ブラックでもお金を借りる方法として、個人でも国や市、その他の自治体からお金を借りるという方法があるんです。

日本国憲法に定められているように、国は国民に最低限度の生活を保障しなければいけません。そのため生活が苦しい人に対しては様々な対策が行われています。

生活が苦しい人の中には、収入が少ないのは自分自身が悪いと思っている人も多いかもしれません。

しかし、高度経済成長期のように右肩上がりで世の中が良くなっている時代であればまだしも、不景気の世の中などでは、自分ではどうしようもない事情というのもあるでしょう。

そんな時のために国や自治体の支援制度はあるのです。支援制度は知っているか知らないかで大きく変わってきます。まずは知ることからはじめましょう。

年金担保貸付制度

超ブラックでもお金が借りれる方法として年金担保貸付制度があります。年金担保貸付は、独立行政法人福祉医療機構が運営しています。

年金担保貸付は文字通り年金が担保になりますので金融情報は関係ありません。

たとえ金融情報が超ブラックであっても借りることができるのです。

借り入れ可能金額は10万円から200万円までとなっています。年金は人それぞれもらっている金額が違いますので、その金額によって借りれる金額も変わります。

年金担保貸付事業・労災年金担保貸付事業 融資限度額・計算シミュレーション|独立行政法人福祉医療機構

年齢が高くなるほど一般の金融機関からは借入をすることができにくくなります。しかし、この年金担保貸付制度であれば年齢に関係なく借入をすることが可能です。

年金だけで生活するようになっても何かと臨時出費などは発生します。そんな時に頼りになる制度と言えるでしょう。

年金担保貸付制度・労災年金担保貸付制度は、国民年金、厚生年金保険または労働者災害補償保険の年金を担保として融資することが法律で唯一認められた制度です。

保健・医療、介護・福祉、住宅改修、冠婚葬祭、生活必需物品の購入などの支出のために一時的に小口の資金が必要な場合にご利用いただけます。

生活福祉金貸付制度

超ブラックでもお金を借りる方法として、生活福祉金貸付制度があります。

生活福祉金貸付制度はいくつかの種類に分かれていますが、ここでは生活支援費と一時生活再建費について説明をします。

生活福祉資金の特例貸付制度

生活支援費

超ブラックでもお金を借りる方法である生活支援費は、生活費の基本である衣食住に充てる費用として借りることができます。

食費、衣類、家賃や住宅ローンなどに充てることができ、1カ月あたりの借入可能額は単身者の場合で15万円、2人以上の世帯で20万円までです。

失業中の人が生活支援費を申し込む場合は、ハローワークへの求職申し込みと職業相談が必要です。

職を探している人に対して、職が見つかり生活が軌道に乗るまでの支援をするという目的ですのでこのような前提条件があります。

前提条件さえ満たしていれば、金融情報が超ブラックでも問題はありませんので、失業したりしてこのような状況になった場合は申し込みをしてみましょう。

一時生活再建費

超ブラックでもお金を借りる方法である生活支援費で足りない部分を補う、一時生活再建費という制度があります。

一時生活再建費は、就職のために技術を取得する費用や公共料金の滞納分の支払い、借金を整理するための費用などに充てることができます。

一時生活再建費に申し込みたい場合は、各市町村にある社会福祉協議会に行って相談をしてみてください。一時生活再建費も超ブラックでも問題なく申し込みをすることができます。

「生活福祉資金貸付制度」は、低所得者や高齢者、障害者の生活を経済的に支えるとともに、その在宅福祉及び社会参加の促進を図ることを目的とした貸付制度です。

母子父子寡婦福祉資金貸付制度

超ブラックでもお金を借りる方法において、母子父子寡婦福祉資金貸付金制度という制度があります。

母子父子寡婦福祉資金貸付制度は、母子家庭、父子家庭などひとり親世帯を対象にした貸付制度で12の目的別に分類されています。

| 限度額 | 利子 | 償還期間 | 使いみち | |

|---|---|---|---|---|

| 事業開始資金 | 2,870,000円 | 7年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

新規に事業を始めるにあたって必要な設備や機械の購入費用 |

| 事業継続資金 | 1,440,000円 | 7年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

現在行っている事業の継続のための資金 仕入れ、材料、設備などに充てる運転資金として |

| 修学資金 | 専修学校(高等課程):月額52,500円 高等専門学校:月額[1~3年]52,500円 高等専門学校:月額[4~5年]90,000円 短期大学、専修学校(専門課程):月額90,000円 大学:月額96,000円 専修学校(一般課程):月額48,000円 |

20年以内/専修学校(一般課程)5年以内 | 無利子 | 高校、大学、高等専門学校、専修学校に関する授業料、書籍代、交通費等の費用 |

| 技能習得資金 | 月額68,000円 | 20年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

就職や起業のための技術や知識を取得するための費用 |

| 修業資金 | 月額68,000円 | 20年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

技能習得資金と同じ目的で借入をすることができる |

| 就職支度資金 | 100,000円 | 6年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

就職するために必要な直接的費用(衣服、くつ、通勤用自転車等)を購入する費用 |

| 医療介護資金 | 医療340,000円 介護500,000円 |

5年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

医療又は介護(1年以内)を受けるために必要な費用 |

| 生活資金 | 月額105,000円 | 5年~20年(融資内容により異なる) | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

起業や就業のための知識や技能を習得している期間、 医療や介護を受けている期間や母子、父子家庭になって間もない(7年以内) 期間の生活の安定、継続するための資金 |

| 住宅資金 | 1,500,000円 | 6年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

住宅を購入したり補修、保全したり、改築又は増築するための費用 |

| 転宅資金 | 260,000円 | 3年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

引っ越しが必要な場合の住居の入居費用などとして借り入れすることができる |

| 就学支度資金 | 小学校63,100円 中学校79,500円 国公立高校等160,000円 修業施設282,000円 私立高校等420,000円 国公立大学・短大等380,000円 私立大学・短大等590,000円 |

20年以内 | 無利子 | |

| 結婚資金 | 300,000円 | 5年以内 | 無利子(保証人有の場合) 年1.0%(保証人無の場合) |

20歳以上の子の結婚に必要な費用 |

以上のように目的別に細かく分けられています。金利は1%で保証人がいれば無利子になる場合が多くなっています。

各資金とも超ブラックでも申し込みは可能ですので、ひとり親世帯で資金繰りに困ったときはぜひ利用すべき制度と言えるでしょう。

国の教育ローン

基本的に、国の教育ローンは、多重債務状態や債務整理の途中の場合審査に通らない可能性があります。

そのような場合には、超ブラックでも申し込むことができる教育支援資金という制度があります。教育支援資金は、教育支援費、就学支度費の2種類があります。

| 限度額 | 利子 | 使いみち | |

|---|---|---|---|

| 教育支援費 | 高校35,000円 高専/短大/専修学校60,000円 大学65,000円 |

無利子 | 毎月の学費や通学費 |

| 就学支度費 | 500,000円 | 無利子 | 学校に入るために必要なものを購入する費用 入学金や教科書代、パソコンなど |

求職者支援資金融資制度

超ブラックでもお金を借りることができる求職者支援資金融資制度という制度があります。

求職者支援資金融資制度は、ハローワークで職業訓練を受けている人が利用できる制度です。

条件としては、職業訓練受講給付金の支給が決定していなければいけません。この給付金でまかなえない部分を補うのが求職者支援資金融資制度ということになります。

さらに詳しく

職業訓練受講給付金とはハローワークで職業訓練を受ける人の訓練期間中の生活を支援する給付金です。

求職者支援資金融資制度は、ハローワークで職業訓練を受ける予定月数×借り入れ決定月額を一括で借り入れすることができます。

月額の借り入れ上限は、単身者で5万円、二人以上家庭の場合、10万円となります。この上限内で個別に金額が決定されます。

まずは、求職者支援資金融資制度の利用可能かどうか、お住まいの近くのハローワークで相談してみるのが良いでしょう。

多重債務相談窓口

超ブラックでもお金を借りる方法を模索する中で、現在多重債務になってしまっている人もいるかもしれません。そのような場合は、各市町村に設けられている多重債務者相談窓口に相談をしてみましょう。

私自身も経験したことがありますが、多重債務の問題は、自分1人で抱え込んでしまうと、債務のことで頭がいっぱいになり、自暴自棄になったりしてしまう可能性もあるのです。

多重債務の問題を解決するのは1人では困難な場合も多く、早めに相談することで損失を少なくすることも可能です。

一般的に年収の三分の一以上の借金の返済は困難になると言われています。

自分では多重債務者ではないと思っている場合でも実際には多重債務者の状態ということもありますので、これ以上借り入れを増やす前に一度立ち止まって、借入金額と自身の収入を冷静に見直してみることも大切と言えるでしょう。

【緊急】新型コロナウイルス感染症に関する特別融資まとめ

一連のコロナウイルスで融資が受けられる資料を一部ですがまとめたのでご活用ください。

特別融資

- 新型コロナウイルス感染症に関する特別相談窓口

https://www.shokochukin.co.jp/disaster/corona.html - 経営環境変化対応資金(中小企業事業) 日本政策金融公庫

https://www.jfc.go.jp/n/finance/search/07_keieisien_m_t.html - 経営環境変化対応資金(国民生活事業) 日本政策金融公庫

https://www.jfc.go.jp/n/finance/search/07_keieisien_m.html - マル経融資(小規模事業者経営改善資金) 日本政策金融公庫

https://www.jfc.go.jp/n/finance/search/kaizen_m.html - 新型コロナウイルス感染症特別貸付 日本政策金融公庫

https://www.jfc.go.jp/n/finance/search/covid_19_m.html - 新型コロナウイルスに関する相談窓口 日本政策金融公庫

https://www.jfc.go.jp/n/finance/saftynet/covid_19.html - 新型コロナウイルス感染症の影響に伴う雇用調整助成金の特例措置|厚生労働省

https://www.mhlw.go.jp/stf/newpage_10551.html - 新型コロナウイルス感染症関連「経済産業省の支援策」|経済産業省

https://www.meti.go.jp/covid-19/index.html - 小規模事業者持続化補助金|独立行政法人 中小企業基盤整備機構

https://seisansei.smrj.go.jp/

質屋でお金を借りる

超ブラックでもお金を借りる方法として質屋を利用するという方法があります。

たしかに質屋でお金借りるといっても今の世代の人はピンとこないかもしれませんね。

質屋とはその歴史は古く、約700年前の鎌倉時代にまでさかのぼります。 そんな昔から現代まで続いているというのはある意味すごい商売ですよね。

そんなすごい商売、どのような仕組みでお金を借りることが出来るのか気になるところです。 詳しく見ていきましょう。

質屋でお金借りるメリットは「審査なし」

質屋とは簡単に言うと質草(しちぐさ)と呼ばれる担保になる品物を預けて、その代わりにお金を借りるという仕組みです。

申し込む際は担保となる品物の価値しか見られませんので、金融情報は関係ありません。

担保となる品物さえ持っていれば、審査がありませんので超ブラックでもお金を借りることができるのです。

また、返済ができなくても取り立てもありません。 担保として預けた品物が返ってこなくなるだけなのです。

質屋は、品物を売却して得られる金額以下のお金は貸しませんので貸したお金が返ってこなくても問題はないということなのです。

質屋のデメリットは金利が高いこと

いいとこずくめの質屋のように見えますが、キャッシングと同じく金利がかかります。

実は、質屋はこの金利がとても高いのです。 これは、キャッシングの金利と質屋の金利に対して適応される法律が違うからなのです。

キャッシングの利息は、利息制限法という法律が適応され10万円以下の貸付の場合年利で20%を超えてはいけません。

しかし質屋は、質屋営業法という法律が適応され最大年利で109.5%まで許されているのです。

実に5倍以上ということになりますね。 ですので長期間借りるという場合、質屋は注意しなくてはいけないということになります。

大黒屋の場合

| 借りる金額 | 利率(月利) |

| 1000万円以上 | 0.95% |

| 100万円以上 | 1.25% |

| 10万円以上 | 1.5% |

| 10万円未満 | 店舗により異なる |

勤務先にお金を借りる

超ブラックでもお金を借りる方法として勤務先に借りるという方法があります。

確かにそうかもしれませんが、会社によっては制度として設けられているところもありますので、勤務先の就業規則などを確認してみてください。

また社内のルールで借入をする条件は定められているとしても、金融情報を調べられるということはありません。ですので、超ブラックでも勤務先からはお金を借りることができるということになります。

従業員貸付制度

従業員貸付制度という制度を設けている会社があります。これは、従業員に対してお金を貸す制度です。

従業員貸付制度は金利も低く設定されていることが多くありがたい制度と言えるでしょう。しかも審査はありませんので超ブラックでも借りることが可能なのです。

しかし、従業員貸付制度は借りる理由が必要で、理由もなく借りれるということができない、という会社も少なくありません。

会社のお金をむやみに貸し出すと万が一返済されなかった場合、会社に損失が出る可能性があるからです。

給料の前借り

給料の前借りということを聞いたことがある人も多いかもしれません。

給料の前借りのイメージとしては、まだ労働していない分の給料を先に借りるというイメージではないでしょうか?

しかし、労働していない分の給料を先に借りるというのは厳密に言うと法律違反になる可能性があるのです。

お金を先に渡したのだから働いて返せという強制労働という判断をされてしまう可能性があるからです。

会社としても善意ですることで法律違反となってしまっては本末転倒です。なのでまだ働いていない分の給料を借りる際は、従業員貸付制度として借りなければいけないということになるのです。

一方で、すでに働いた分の給料があり、給料日がまだなので手元にないという場合は、先にもらっても問題ありません。この後詳しく説明しますが、これを前給制度といいます。

前給制度でお金を借りる

前給制度という制度は、すでに働いた分の給料を給料日より前にもらうことができる制度です。

前給制度は、給料の前借りとは違い法律的にも問題ありません。

一般的に給料は月に一回ですが、日払いや週払いという制度を行っている会社もあります。この日払いや週払いを、月一回の給料日の会社で行うのが前給制度ということなのです。

月一回の給料の会社の中には、給料の締め日から給料日までの期間が長い会社もあります。そのような会社では前給制度があればとても便利と言えるでしょう。

最近では自社で前給制度が厳しい会社に代わって、給料を立て替えて払うサービスと行っている会社もあります。

すでに働いた分の給料を先にもらえるということは、人材の確保にもつながります。

アルバイトを探しているときに、日払い可というところに目が行く人も多いのではないでしょうか。このようなことが前給制度を導入する会社が増えているという背景にあるようです。

家族や友人に協力してもらってお金を借りる

超ブラックでもお金を借りる方法、家族や友人に協力してもらってお金を借りるという方法もあります。

なかなか言い出しにくいかもしれませんが、一つの方法としては有効です。

身近な人は親身になってくれるということもありますが、これはやっぱり日ごろの接し方が大切になってくるでしょう。

背に腹は代えられないという状況になったときにあわてないためにも、家族や友人に協力してもらってお金を借りる場合はどのような方法があるのか、またどのような手続きをしておけばいいのかなど詳しく見ていきましょう。

私の体験談

実際に、私は友人に頼み込んで、友人のカードでキャッシングをしてもらったことがあります。金額は300,000円。返済回数は5回。

今の時代はLINEがありますので、友人あてに送られてくる明細や返済内容を画像で送ってもらい、返済日前には友人の口座に入金していました。

この時に私自身が気を付けていたことは、「返済期日に間に合わせる」、「友人に迷惑をかけない」というのは当然ですが、「必要が無くても密に連絡を取る」ということを意識していました。

いくら友人だからと言っても心配であろうことは間違いないですし、私任せになるので「入金してくれているか」など余計な気を遣わせてしまいかねません。

なので、返済期日の数日前などに「忘れてないよ」「今月も大丈夫だよ」という意味も含めて連絡を入れます。入金手続き後にも「振込したから引き落としは大丈夫だよ」と連絡を入れます。

ここまで気を使えれば、友人も安心していられると思いますので、友人にキャッシングしてもらうなどの際には連絡を密に取ることを心がけるようにしてください。

家族名義でキャッシングやローンを組む

超ブラックでもお金を借りる方法、家族名義でキャッシングローンを組むという方法があります。

これは、家族に代わりにお金を借りてもらうということになります。 実際にカードローンを申し込むので、代わりに申し込む家族にとってハードルは高いと言えるでしょう。

一方で申し込みをする家族の年収が高い場合や安定した職業についている場合などはお金を借りれる確率はとても高くなります。

お願いをする家族の属性が高評価の場合、代わりにカードローンに申し込むということに同意さえしてもらえれば、お金を手にできる可能性は高い方法と言えるでしょう。

借入したお金の返済義務は、カードを契約した家族にありますが、代わりに契約してもらった人がきちんと返済するということは当然のことです。

万が一返済できない場合は、代わりに契約した家族が支払わなくてはならないということになります。 そのリスクを承知の上で代わりに契約をしてもらうためには日ごろのつきあいが重要ということになりますね。

家族カード(クレジット)を作る

超ブラックでもお金を借りる方法で家族カードを作るという方法があります。

さらに詳しく

家族カードとは、家族が現在契約しているクレジットカードの子カードのことを言います。

家族カードは、現在契約している家族の信用で発行するものなので子カードを持つ人は超ブラックでも問題ありません。

子カードを持った人は自由にそのカードを使用することができます。

そして請求は親カードの持ち主にいきますので、子カードの使用者が自分の利用額を支払えない場合は、親カードの持ち主が払わなくてはいけません。そのリスクを踏まえた上で家族カードを発行してもらうためには信頼関係が大切なことは言うまでもありませんね。

私の体験談

実際に、私はブラックでしたので、家族カードの子カードを持っています。

カード名義は嫁です。嫁はOLで信用情報も綺麗なので普通にカードを作れていますが、その子カードを私が利用しています。

支払いは嫁の口座から引き落としされるので、カードを利用する際には事前に申告して現金を渡すようにしています。こうしないとカードは使わせてもらえませんw

ただ、私が結構利用するので、カードもランクアップして今はプラチナカードです。ブラックの私がプラチナカードホルダーなんてちょっと人には言えませんが。。。

親や兄弟からお金を借りる

超ブラックでもお金を借りる方法として、家族に代わりにカードローンを契約してもらう、家族カードを発行してもらうという方法をお話してきました。

もう一つの方法として、家族に貯金など現金がある場合はどうでしょうか。

代わりにカードローンを契約してもらったり、家族カードを作ってもらうということは、家族にとっても借金にもなります。

しかし、手持ちのお金であれば、手持ちのお金は減りますが借金ではありません。親や兄弟がお金を持っている場合は、そのお金を借りるということも一つの方法となります。

親や兄弟の手持ちのお金であっても、そのお金を借りるということは信頼関係が大切なのは当然と言えますが、もう一つ気を付けなければいけない点があります。

それは贈与税がかかるかどうかというところです。

お金を貸しただけなのに贈与税を取られてしまうということにならないように、贈与税についても詳しく見ていきましょう。

親からお金を借りるときに贈与税はかかる?借金のボーダーラインは?

親からお金を借りた場合に贈与税がかかる可能性があるのはどのような場合でしょうか。

- 借りたお金の金利相当額が110万円を超える場合:この金利を計算する場合に用いられるのが民事法定利率という利率で年利で5%となっています。年利5%で110万円の金利の元金は2200万円となります。2200万円を親から借りる人はそうそういないと思いますのであまり心配する必要はないかもしれません。

- 親から借りたお金が第三者目線で見て借入かどうかがわかりにくい場合:例えば、出世払いでいいよ、儲かったら返して、などというのは借入とは見なされず贈与税がかかる可能性があります。親から子へお金を貸す場合そのようなやり取りの場合もよくあるのではないでしょうか。

では、贈与税がかかるということにならないためにはどうすればいいのでしょうか。

まず、金銭消費賃借契約書を作成し、返済期日、返済方法、利率を明記しましょう。そして毎月、元金と金利を銀行口座を通して返済するようにしましょう。

こうすることで客観的に見ても貸したという証拠になりますので贈与税がかかるということにはなりません。

親子の間でここまでするのは…と思うかもしれませんができるだけきちんとした方が、親も子も安心できるというものです。

友人から借りる際に法的に有効な借用書の書き方!契約を交わすときに最低限守りたいルール

超ブラックでもお金を借りる方法、友人からお金を借りる場合の借用書の書き方はどのように書けばいいのでしょうか。

また、借金の契約を交わす際に最低限守ったほうがいいルールとはどのようなものがあるのでしょうか。

借用書に書くべき項目は

- 「借用書」というタイトル

- 契約の日付

- お金を貸す人の氏名

- 借りる金額

- 利息

- 完済期日

- 返済方法

- お金を受け取った事実を明記する

- お金を受け取った日付

- お金を借りた人の住所、氏名、押印

以上の内容を必ず記載するようにしましょう。

借用書作成の際の注意すべき点としては、お金の金額は大字(大字=「だいじ」)を使用するという点です。

契約金額が一万円の場合は、借用書では壱萬円となります。漢数字やアラビア数字の場合、改ざんされやすいということが大字が用いられている理由になります。

また、金利についても利息制限法の定める金利を上回ると上限を超えた金利が無効になるなど問題も発生しますので注意しましょう。

友人や家族からお金を借りるのにそんなに高い金利は設定しないと思いますので大丈夫と思いますが、金利無しにすると贈与とみなされることにもつながりますので金利は設定するようにしましょう。

家族や友人など親しい人にお金を貸してということはなかなか言いにくいことではあります。一方で一番親身になってくれる相手でもあります。

日ごろからきちんとしたお付き合いをして、いざという時には力を貸してもらえるような関係を築いておくことが大切ですね。

車を担保にお金を借りる

超ブラックでもお金を借りる方法として車を担保にお金を借りるという方法があります。

車を担保にお金を借りるといっても聞いたことがないという人もいるかもしれません。車を担保にお金を借りる方法とはどんなものなのでしょうか。

借り入れ・返済方法

超ブラックでもお金を借りる方法、車担保融資の借入方法・返済方法はどのようになっているのでしょうか。

借入方法の流れは、

step

1車を査定してもらう

車担保融資を行っている会社まで出向いてもOKですし、出張で査定に来てくれるところもあります。

step

2融資可能額が決まる

車は動くものですので傷がついたりすることもありますし、時間とともに価値も下がっていきます。ですのでその部分を込みで融資可能額を決めるということになります。

step

3担保となる車の扱いをどうするか決める

「乗ったまま方式」と「お預かり方式」のどちらかに決定後、現金を受け取ります。

車担保融資では大きく分けて「乗ったまま方式」「お預かり方式」と呼ばれる2通りの取り扱い方式があります。それぞれメリット、デメリットがあるのですが、その違いを詳しく見ていきましょう。

乗ったまま方式とは?

まず、乗ったまま方式ですが、申込者本人が担保の車をそのまま乗り続けることができます。車に乗り続けることができてお金を借りれるとは、なんて素晴らしいシステムなんだと思うかもしれません。

しかし、お金を貸す方の業者にとっては、車がいつ事故などで傷ついてしまうかもしれない、などリスクが高い方式となります。

リスクが高い分、借りる人にとっても様々な制約や融資額などにおいて条件が厳しくなる傾向にあります。

お預かり方式とは?

次にお預かり方式ですが、担保となる車を融資を受ける業者に預けるという方式になります。融資を受ける人にとっては、車が乗れなくなるというとても大きなデメリットがあります。

しかし、業者にとっては乗ったまま方式に比べるとリスクが下がるため融資額が上がるという傾向にあります。

定期預金担保貸付

超ブラックでもお金を借りる方法として定期預金担保貸付という方法があります。

これは、自分が行っている定期預金の範囲内でお金を借りるという方法になります。定期預金担保貸付も定期預金という担保がありますので超ブラックでも借入ができるということになります。

借り入れ・返済方法

定期預金担保貸付の借入方法は、総合口座という定期預金と普通預金が一緒になっている口座の場合は特に申し込みをしなくても標準装備されている場合が多くなっています。

総合口座の場合、定期預金があれば普通預金の残高がゼロになってもマイナス表記でお金を引き出せるということになります。とても便利ではありますが、リスクとして知らないうちに残高がマイナスになってお金を借りてしまっている状態になる可能性がありますので注意したいところですね。

総合口座の場合、返済はマイナス残高を解消させればOKですのでお金があるときに入金をして残高がプラス表記になれば完済ということになります。

返済までの期間は金利がかかりますが、定期預金担保貸付の金利はとても安く定期預金の金利プラス0.5%程度という銀行が多くなっています。

超ブラックの人でなくても、定期預金があってお金が足りないという場合はキャッシングに比べるとかなり金利は安くなりますので利用価値はあると言えるでしょう。

ご自身が口座を持っている銀行にこのようなサービスがあるのか確認しておきましょう。

生命保険の契約者貸付

超ブラックでもお金を借りることができる方法に生命保険の契約者貸付という方法があります。

生命保険の契約者貸付とは、解約返戻金のある生命保険に加入している人が将来満期を迎えたり解約した場合に払い戻される返戻金を担保に借り入れができるという方法です。

解約返戻金のある生命保険にある程度の期間加入していることが条件となりますが、審査がありませんので超ブラックでもお金を借りることができる方法となります。

借り入れ・返済方法

生命保険の契約者貸付の申し込みは、各生命保険会社の窓口、WEBサイト、コールセンターなどで申し込みが可能です。

最近では、ネット申し込みの場合翌日に入金される生命保険会社があるなど生命保険の契約者貸付のサービスも向上しています。

返済につきましては、いろいろな方法から選ぶことができます。

- 定期的に元金と利息を払う方法や希望する日に一括で支払う方法

- しばらくの間は利息のみ支払う方法

- 不定期に一部返済をしていく方法

など様々です。

カードローンのように必ず毎月返済しなくてもいいという点もメリットといえるでしょう。

生命保険の契約者貸付の金利も2%~8%程度と安めの設定になっていますので、超ブラックの人がお金を借りる方法としてだけでなく、一般的にもお得な借入方法と言えるでしょう。

携帯・スマホで手軽にお金を借りる方法

近頃は携帯やスマホで手軽にお金を手にすることができるサービスが、いくつも登場しています。

そのなかで下記の5種類のサービスを紹介します。

モバテン

モバテンはギフト券の買取を行うサービスです。

従来の金券ショップやリサイクルショップに持ち込んで売却する方法では、交通費や時間が必要でした。

しかし、モバテンはギフト券コードをメールで送信すると、指定の口座へ最短10分で振り込みしてくれます。

買取してくれるギフト券の種類はこちらです。

使わなくなってしまったギフト券を、額面の7割程度の金額で買い取ってもらえます。

ただし、コンビニなどで売っているカードタイプは対象外ですので注意しましょう。

バンドルカード

バンドルカードとは、あらかじめ金額をチャージして使うプリペイド式カードを提供するサービスです。

しかし、一般的なプリペイドカードと違ってバーチャルカードがメインになっているところが特徴です(プラスチックカードの発行も可能です)。

スマホのアプリ内に登録したバンドルカードにチャージするには、コンビニ、ドコモ払い、ビットコイン、ATM、ネット銀行など色々な手段があります。

そして、さらに特徴的なのが、チャージする金額を後払いにできる「ポチッとチャージ」機能です。

バンドルカードに事前にチャージする機能のひとつですが、お金を後払いにできるため、今は現金がないけれどほしいものがある、といった場合に利用可能。

支払いは翌月末までの好きなタイミングで、「ポチっとチャージ」した金額と手数料を合わせた金額をコンビニなどで支払います。

プリペイドカードなので年齢制限もなく、作りやすいカードです。

CREZIT(クレジット)

CREZIT(クレジット)はスマホで簡単に低金利・少額の融資を受けられる新しいサービスです。

スマホで申し込みから借り入れまで完結でき、24時間いつでも申込、審査が可能になります。

申込が24時間可能なところは多いですが、審査も24時間可能なのは他の金融機関には無いサービスです。

また、CREZIT(クレジット)では、「3か月0%金利」で利用できるのが大きな特徴であり、メリットです。

CREZIT(クレジット)の利用で不安な点はこちらで確認してください。よくあるご質問|CREZIT(クレジット)

CASH(キャッシュ)

CASH(キャッシュ)とは、スマホを使って簡単に中古品の買取依頼ができるサービスです。

運営会社が2020年4月15日より中古品買取大手のバイセルテクノロジー社になり、サービスリニューアルしています。

売りたいアイテムの写真をとって送るだけの簡単さですが、対応するブランドが少ないため、今後のバージョンアップに期待です。

CODE(コード)

スマホアプリの「CODE(コード)」は、レシートと購入した商品のバーコードを読み取ることでポイントを貯めるサービスです。

貯めたポイントは、「dポイント」や「WAONポイント」などに交換できます。

登録したレシートの情報は家計簿管理にも活用できるので、普段の支出管理にも使えます。

現金として手元に入るわけではありませんが、コツコツとポイントをためてお買い物をお得にできるサービスです。

ファクタリング【事業者向け】

超ブラックでもお金を借りることができる方法にファクタリングという方法があります。

「ファクタリング」とは、期日前の売掛債権を売却してすぐに現金を手にできるサービスです。

期日まで待てば売掛金が満額が振り込まれる場合でも、運転資金に今すぐ現金が必要だという場合もありますよね。

そんなときに売掛債権をファクタリング会社へ売却することで、取引先が入金してくれるより前に現金を確保できるのです。

売掛債権を売却する「買取型ファクタリング」を行う場合、ファクタリング会社は売掛債権の発行先(売掛先)の会社の信用力などを審査します。

問題なければ手数料を引いた金額(だいたい7割〜8割程度)で買取ります。

2020年4月の民法改正では、債権譲渡禁止になっている売掛債権にたいしても、ファクタリング会社に譲渡=買い取りが可能になります。

ファクタリングは借金ではなく、経済産業省も認めている新しい取り組みです。

売掛債権の利用促進について|中小企業庁 / ファクタリング|経済産業省(PDF)

ファクタリングはこんな方におすすめ

- 売掛先には知られずに、即日、資金調達をしたい

- 一時的なつなぎ資金として数ヶ月単位のスポットでの資金到達を行いたい

- 債務超過になってしまいリスケ中なので、新規の金融機関からの融資、資金調達が難しい

- 金融機関の融資枠を使うとBSに借入金が乗るので、BSを汚さずに決算対策を組みたい

- 決算対策等の為、決算前に現金預金を確保したい

- 納税資金(法人税、消費税、源泉所得税、他)として資金調達をしたい

ココに注意

ファクタリングはBtoB取引であり、個人を対象にしたサービスではありません。個人の給与ファクタリングは怪しい業者も多いようですので注意が必要です。

「新手のヤミ金」給与ファクタリングで集団提訴 大阪簡裁、全国2例目(産経新聞)|Yahoo!ニュース

クレジットカードのショッピング枠の現金化

クレジットカードのショッピング枠の現金化という金融を知っている人も多いのではないでしょうか?

さらに詳しく

クレジットカードの現金化とは、クレジットカードのショッピング枠で商品を購入し、その商品を買い取ってもらって現金化するという方法です。

クレジットカードはキャッシング枠がいっぱいになっても、意外とショッピング枠はまだ利用できる場合が多いものです。

ですので、そこついたグレーな手法ということになります。

クレジットカードの現金化自体は現在のところ違法ではありません。しかし、カード会社の規約には違反しますのでバレてしまった場合一括返済を求められることもあります。

また、クレジットカード現金化の業者の中には悪質な業者もあり、クレジットカード情報が盗まれて悪用されるというケースもありますので注意が必要です。

そもそもブラックの状態とは?

超ブラックでもお金を借りる方法というテーマでお話をしてきていますが、そもそもブラックの状態とはどのような状態なのでしょうか。

意外にも自分はブラックと思い込んでいるだけで実はブラックではなかったということも結構あるようです。

ここでは、どのような状態がブラックなのかを把握することで、自分が本当にブラックなのかブラックでないのかを判断できるよう、そのポイントについてお話していきます。それでは、詳しく見ていきましょう。

金融事故が信用情報で共有される仕組み

一般的に金融事故を起こすと各金融機関でその情報が共有されるということはご存知の方も多いと思います。

これは、金融機関は信用情報機関からの情報を取得しているからなのです。

日本には現在3つの信用情報機関があります。

がそれにあたり、それぞれ加盟している金融機関が異なります。

3つの信用情報機関とそれぞれの違い

JICC、CIC、KSCの3つの信用情報機関はどのような性質を持っているのでしょうか。

JICCは日本で最初にできた信用情報機関で、主に消費者金融や信販会社が加盟しています。CICは主にクレジットカード会社、信販会社が加盟しています。KSCは、銀行、農協、信用金庫、信用組合などの金融機関が加盟しています。

3つの信用情報機関のうち複数または全部に加盟している金融機関もあります。また、3つの信用情報機関の中で共有されている情報も多くあります。

このようなことから信用情報機関は3つに分かれているとはいえ、金融事故を起こすとその情報はすべての金融機関で共有されるということになります。

金融ブラック

金融ブラックの状態とは、先に説明した金融事故の情報が各信用情報機関に記録されている状態のことを言います。

ということは、金融事故と判断される事案とはどのような事案なのかを知ることが、金融ブラックの状態を把握する上で重要となってきます。

金融事故とひとくくりに言っても、それはいくつかの種類に分かれています。それぞれ詳しく見ていきましょう。

- 長期延滞

- 債務整理

- 登録ミス

長期延滞

信用情報機関に記録される情報に長期延滞という情報があります。

この長期延滞の長期とはどのくらいの期間のことを言うのでしょうか。少しでも返済が遅れたらブラックになると思っている人もいると思いますが、返済日に少し遅れたぐらいでは長期延滞とはなりません。

信用情報では、61日以上の延滞を長期延滞といいます。信用情報機関によっては3カ月以上としているところもあります。

ですので長期延滞の基準は、61日以上もしくは3カ月以上延滞している状態ということになります。

債務整理

信用情報機関に記録される情報に債務整理という情報があります。

債務整理という言葉は聞いたことがある人も多いと思います。一口に債務整理といってもいくつかの種類に分かれています。

具体的には、任意整理、個人再生、自己破産、過払い金請求の4つに分かれています。それぞれ詳しく見ていきましょう。

任意整理

任意整理とは、借り入れをしている金融機関と話し合いをして、借入金の減額や金利の見直しなどを行うことをいいます。

手続き方法としての特徴は裁判所を通さずに金融機関と直接話し合いをするという点があげられます。

話し合いの進行スピードは、裁判所を通しませんので早くなりますが、借入金額や金利の減額幅は小さくなります。

個人再生

個人再生とは、借入金の返済が現状として困難であるということを裁判所に認めてもらうことにより借入金の減額をしてもらう手続きのことを言います。

そのうえで減額された金額を3年から5年程度かけて返済していくという計画が立てられるというものです。

借入金の減額幅も任意整理に比べると大きく、5000万円以下の借入では最大10分の1まで減額される可能性があります。

個人再生は自己破産とは違い住宅などの財産を維持した状態で借入金の整理をすることができます。また、特定の職業に一定期間就くことができない資格制限などもありません。

自己破産

自己破産という言葉を聞いたことがある人も多いと思いますがどのようなものなのでしょうか。

自己破産とは端的にいうと借金を免除してもらう手続きのことを言います。

具体的には裁判所に破産申立書を提出して免責許可をもらうことで全ての借金をゼロにしてもらうという手続きです。

自己破産については色々なうわさも聞いたことがある人もいるかもしれません。家族も責任を負わなければいけない、選挙権がなくなるといったうわさ話もありますが、そのようなことはありません。

保証人になっていなければ家族であっても責任はありませんし、選挙権もなくなりません。

借金がなくなって周囲にも迷惑がかからないのであればとてもいい制度と思うかもしれません。

確かに借金がなくなって再出発をするための制度ですからいい制度と言えます。

ただ、デメリットもあります。最大のデメリットは信用情報機関のブラックリストに記録されるという点でしょう。

自己破産をすると最長で10年間はお金を借りることができません。

しかしそれは、信用情報機関の情報を利用している金融機関からお金を借りることができないということですので、このサイトで紹介しているブラックでもお金を借りる方法を利用すればお金を借りる道も残されています。

過払い金請求

過払い金請求とはどのよう請求でしょうか?

最近ではテレビコマーシャルまで行われていますので見たことがある人もいるかもしれません。

過払い金請求とは、払いすぎた利息を返してもらうという手続きです。

2010年6月までは、利息制限法と出資法という法律で定める金利に開きがありました。そのためその差額を払い過ぎているとして返金請求ができるのです。

特に長年にわたって消費者金融と取引してきた人は何百万という金額が返ってくる場合があります。過去にそのような状態であった人は一度、過払い金請求を行っている弁護士や司法書士などに相談してみるといいでしょう。

ブラックリストとは、信用情報機関による返済能力に関する登録情報のことです。つまり、債務整理(自己破産・民事再生・任意整理・特定調停)の事実や返済の遅れなどは登録されますが、過払い金の請求自体は、返済能力とは無関係なため、登録されることはありません(※)

ただし、信用情報機関に誤って登録されてしまう可能性はあります。このような場合でも、各信用情報機関へ自分で手続きすることにより、登録情報を削除することが可能です。

※平成22年1月14日、金融庁が「改正貸金業法」の完全施行に向けて、信用情報から過払い金返還請求の記録を削除することが、「指定信用情報機関」認定の条件としていることを発表しました。

登録ミス

まれにですが、信用情報機関の情報に登録ミスがある場合があります。

例えば延滞はしたけれど、のちに完済をし規定の年数が経過しているのにも関わらず記録が残ったままになっているなどです。

信用情報機関の情報を開示請求してみてその情報が間違っていた場合は、そのことを信用情報機関に問い合わせてください。間違いであることが判明すれば削除してもらえます。

社内ブラック

社内ブラックというものを聞いたことがあるでしょうか。

さらに詳しく

社内ブラックとは特定の金融機関、また場合によってはそのグループ会社内でのブラックリストに入ることです。

社内ブラックの情報はその会社の外部には影響ない反面、その情報が記録されている期間の期限が無い場合が多いのが特徴です。

つまり、半永久的にその会社ではお金を借りることができないという場合があるのです。

債務整理をして減免になった金融機関でも社内ブラックになる可能性が高くなっています。

個人の信用情報を自社の情報として登録

信用情報機関で取得した情報を自社の情報として登録する場合があります。

信用情報機関の情報は一定期間が経過すると消えてしまいますので、その情報を社内で記録しておけば無期限で情報を保持できるからです。

どのような基準で行うかは、各金融機関によってちがいますが一旦社内情報として登録されるとその金融機関でお金を借りることは難しいと言えるでしょう。

過払い金請求も登録

社内ブラックになる原因の一つとして過払い金請求があります。

過払い金を支払うことになる金融機関はその分損失が出ますし、契約者が契約をきちんと履行しなかったという扱いなるからです。

過払い金請求は、過払い金が返ってくるというメリットはありますが、今後お金を借りにくくなるという面ではデメリットと言えるでしょう。

申し込みブラック

申し込みブラックとはどのようなブラックの状態でしょうか。

信用情報機関では、キャッシングやクレジットカードに申し込みをしたという事実も記録されます。この申し込みを短期間に何件も行うと申し込みブラックと言われる状態になってしまいます。

それでは申し込みブラックの基準とはどのようなものなのか詳しく見ていきましょう。

申し込み件数が1ヶ月に3社を超えるとブラックになる

一般的には、1カ月に3社以上の申し込みをすると申し込みブラックになると言われています。

ですから、キャッシングやクレジットカードに申し込みをする際は、慎重に会社を選ぶことが大切です。

審査が厳しいところに申し込みをしてしまうと、そこに落ちてしまったらあと1社しか申し込みをすることができません。審査通過率などをしっかりと確認をして、できれば1社目で審査に通るように心がけましょう。

万が一通らない場合、2社目も慎重に選び、それでも通らない場合は3社目に申し込むのはあきらめてしばらく間を開けるようにしましょう。

申し込みブラックは6ヶ月間続く

これは、6カ月間残るといわれています。6カ月と言うとかなり長い期間ですよね。

キャッシングやクレジットカードの審査に2社通らないということは3社目で通る確率はほとんどありません。

ですから2社続けて審査落ちした場合は、自分の属性に問題があるということですので、そこを見直すことが大切になってきます。

6カ月間申し込みすらできないという状態を避けるためにも1カ月間に3社以上の申し込みはしないようにしましょう。

多重申し込みが嫌われる理由

これは、この人は相当お金に困っているのでは?という判断がされるからです。つまり、お金に困っているから手当たり次第に申し込みをしているという解釈をされてしまうということなのです。

金融機関はお金を貸して返してもらって初めて利益が出ます。ということはよりお金を返してもらえる確率が高い人にお金を貸そうとします。

お金に困って次々にキャッシングに申し込みをしている人、そしてその申し込みをした金融機関の審査に落ち続けている人は、やはりお金を返してくれる可能性が低いと判断されていまうということなのです。

ブラックリストQ&A

ブラックリストについてよくいただく質問を紹介いたします。

質問金融ブラックリストとはどのようなものをいうのでしょうか?

日本では、CIC、JICC、KSCの3つの信用情報機関がありますので、そこに事故情報が記録された状態のことをいいます。

質問債務整理をしたらブラックリストに記録されますか?

はい、債務整理はすべてブラックリストに記録されます。

質問過去に1週間ほど返済期日を過ぎて返済したことがある場合、ブラックリストに記録されますか?

1週間ほどであればブラックリストには記録されません。ブラックリストに記録される長期延滞は、61日以上の延滞となっています。

質問ネット通販の後払いサービス(NP後払いなど)を延滞したことがある場合、ブラックリストに記録されますか?

インターネット通販で買い物をした際に、クレジットカード決済・コンビニ決済・銀行振込・代引きなどの支払い方法のほかに、「ツケ払い」や「後払い」という支払方法も選択できるようになっている所が増えてきました。

代表的な後払いサービスといえば、「NP後払い」がありますが、この支払をつい忘れてしまい延滞してしまってもブラックリストに記載されることはありません。

なぜならばNP後払いを提供するネットプロテクションズは、JICC、CIC、全銀協などの信用情報機関には加盟していないからです。

質問携帯電話の料金の支払いを延滞したことがある場合、ブラックリストに記録されますか?

携帯電話の料金の支払いを延滞したことがある方は、ブラックリストに記載されてしまっている可能性があります。

昨今、携帯電話の料金の中には通話料のほかに、携帯電話本体の代金が分割払いで加算されている場合が多いです。

この携帯電話本体の代金が分割払いは「クレジット契約」となりますので、支払いが3か月以上延滞した情報は信用情報機関に登録されます。

つまりブラックリストに記載されてしまうということです。

質問奨学金の支払いを延滞したことがある場合、ブラックリストに記録されますか?

日本学生支援機構が管理する奨学金を借り、延滞した経験のある方は、「全銀協」に延滞情報が登録されてしまう可能性があります。

新たに返還を開始する方は、返還開始後6か月経過時点で延滞3か月以上となっていた場合に登録の対象となります。

返還開始から6か月経過した後は、延滞3か月以上となった場合に登録の対象となります。※ なお、返還している方が返還期限猶予願を提出し、それを機構が審査している期間および猶予が承認されている期間は、個人信用情報機関に新たに情報が登録されることはありません。一度登録されてしまった情報を後から取消すことはできませんので、返還期限猶予を申請する場合は早めの手続きをお願いします。

質問ブラックリストに記録されているかどうか確認する方法はありますか?

はい、どの信用情報機関でも個人信用情報開示請求という方法で自分の情報を確認することができます。

質問ブラックリストに記録されるとお金を借りること以外になにか影響がありますか?

いいえ、ブラックリストの記録は金融に関することにのみ利用されますので、それ以外のことに影響が出ることはありません。

もしかしたらブラックじゃないかもって思ったら・・・

信用情報機関に記録されてはじめてブラックの状態になります。自分ではブラックだろうと思っている人も、実は信用状機関には記録されておらずブラックではない可能性もあります。

自分がブラックかどうかは、信用情報機関に個人信用情報開示請求をすることで確認することができます。

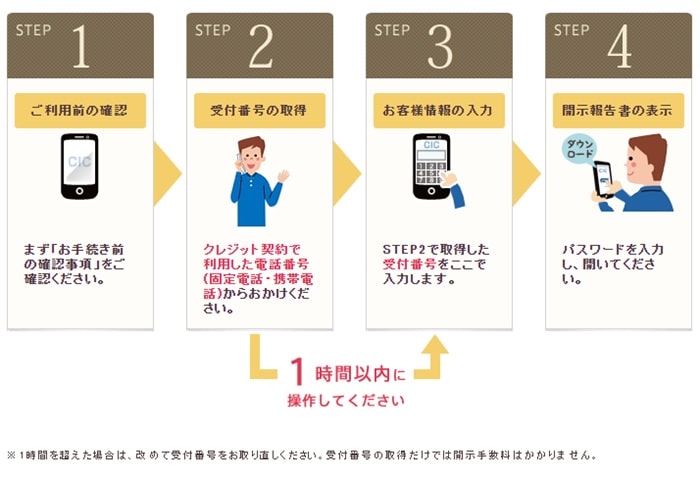

信用情報をチェック

自分の信用情報を確認するための、個人信用情報開示請求の請求方法を見ていきましょう。

個人信用情報開示請求は、本人なら簡単にインターネットでできる信用情報機関もありますし、電話や郵便などでも可能です。

詳しくは、各信用情報機関のホームページなどで確認してみてください。

例)CICにスマートフォンで情報開示請求する方法

画像引用:CIC

step

1ご利用前の確認

まずはスマホでhttps://www.cic.co.jp/mydata/sp/procedure.htmlにアクセスして注意事項を確認します。

step

2受付番号の取得

「0570-021-717」に電話をかけ受付番号を取得します。

step

3お客様情報の入力 ~ 開示報告書の表示

お客様情報を入力してクレジットカードで支払い(1000円)を済ませるとパスワードが発行されますので、パスワードを使って開示報告書を表示させます。

※情報開示後、開示された確認のはがきが送付されてきます。

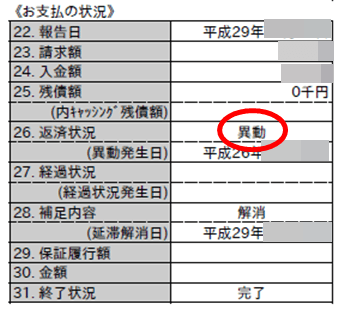

開示した個人信用情報でチェックしたい箇所

個人信用情報

個人信用情報を取得した際の書類の中に「クレジット情報」が記載されていますが、その中の「お支払いの状況」という部分に『異動』と記載されていると(※左の画像赤丸部分)、あなたの信用情報に何か問題があることになりますのでお金を借りることは難しくなります。

CICの開示報告書の見方についてはこちらで詳しく説明されていますので不明な場合はご確認ください。

ブラックじゃなくてもここに注意

信用情報機関に個人信用情報開示請求をして自分がブラックではなかったにしても注意すべきことがあります。

それは、信用情報にはすでに時間が経過して記録が残っていない場合でも、個別の金融機関の社内情報では記録が残っている場合があるからです。

社内情報は半永久的に残る場合もありますので、債務整理などで借入金の減免をおこなった金融機関やそのグループ会社では再度借入をするのは難しい可能性があります。

個人信用情報の記録を消すには?

信用情報機関に記録された情報は永遠に消えないわけではありません。

どのようにすれば信用情報機関に記録された情報を消すことができるか見ていきましょう。

ブラックだった人は問題を解消する

ブラックの状態が続いている人はまず何が原因でブラックなのかを把握しなければいけません。

例えば長期延滞の記録が残っている人であれば、まずその延滞状態を解消しなければいけません。

延滞状態が解消して規定の期間が経過すればブラックの状態も解消されます。

信用情報の傷が消えるまで待つしか方法は無い

債務整理などでブラックになった場合は、規定の期間が経過するのを待つしかありません。

どの信用情報機関も債務整理の内容により、5年~10年で解消するようになっていますので、その期間が経過するのを待ちましょう。

| 金融事故情報 | CIC | JICC | 全銀協 |

| 延滞(61日以上) | 5年 | 5年 | 5年 |

| 延滞(3か月以上) | 5年 | 5年 | 5年 |

| 強制解約 | 記載なし | 5年 | 5年 |

| 債務整理 | 5年 | 5年 | 5年 |

| 自己破産 | 7年 | 5年 | 10年 |

| 代位弁済 | 記載なし | 5年 | 5年 |

超ブラックで借入できなくてもコレやっちゃダメ!

超ブラックでお金を借りることが困難になった時、陥りやすい行動とそこに潜む危険についてお話します。

お金が足りないから、どうしても今すぐ5万円借りたい!となるからこそ気を付けなければいけない行動があるのです。

闇金でお金借りる

超ブラックでお金を借入できなくても闇金でお金を借りるということは絶対にしてはいけません。

闇金でお金を借りていけないということはわかっているから大丈夫、と思っている人もいるでしょう。

しかし、闇金はあの手この手で近づいてきます。知らないうちに借りてしまっているということもあるのです。

闇金で借りないためというのはもちろん、知らないうちに借りてしまっているということのないように闇金について詳しく知っておきましょう。

闇金の特徴3つ

闇金の見分け方として闇金の特徴を把握するということがあります。

闇金と正規の貸金業者はどう違うのか、その違いを知っておくことは闇金で借りてしまわないための必須項目となります。

闇金の大きな特徴3つを見ていきましょう。

正規の貸金業者として認可を受けていない

闇金は正規の貸金業者として許可を受けていません。許可を受けていない、闇で営業しているから闇金ということになります。

貸金業の許可を受けている金融機関の場合、貸金業の登録番号が記載されています。

貸金業は、複数の都道府県にて営業している場合は財務局登録を受け、一つの都道府県でのみ営業する場合は知事登録を受けています。

表記の仕方は、

- 財務局登録の場合は、「関東財務局長(9)第01234号」

- 知事登録の場合は、「東京都知事(5)第12345号」

というように記載されています。

つまりこれらの表記がない場合は闇金業者ということになります。

法定金利を超えて融資している

闇金の大きな特徴の一つに法定金利を超える金利で融資をしているという点があげられます。

法定金利とは、利息制限法の定める上限金利以下でしか融資をしてはいけないというものです。

法定金利は融資する金額によって決められていて以下の通りになります。

- 10万円未満 年利20%

- 10万円以上 100万円未満 年利18%

- 100万円以上 年利15%

この金利以上で融資している業者は闇金ということになります。

取り立ての方法が違法である

闇金の特徴は取り立てにもあります。取り立てにもルールがあり、それを守らなければいけません。

例えば、夜間(21時~翌6時)の取り立てです。この時間帯は借金の取り立てはしてはならない時間帯になります。

その他にも、他の金融機関からの借り入れを返済に充てさせる行為や、正当な理由なく職場など自宅以外の場所への取り立ても違法となります。

私の体験談

私が闇金をしていたころの取り立てはかなり厳しく酷いものでした。自宅に行くのは当たり前、勤務先や親族のところまで押しかけて取り立てをしたものです。現在では警察も介入してきますので、そこまで取り立ても厳しく無いと思いますが、私の時代と違いネットやSNSが普及していますので自宅や勤務先に取り立てに行くことなく債権者の嫌がる取り立てをする業者も中には存在します。闇金をやっていた私が言うのもなんですが、絶対に闇金から借金はしない、付き合わないということが大事です。

闇金の恐ろしい手口(借りるとどうなる?)

第一に金利が高いので借金が雪だるま式に増えてしまいます。

闇金の金利は10日で1割といった金利も珍しくありません。

ポイント

例えば10万円を10日で1割の金利で借りるとします。この際、闇金業者は利息を先引きしますので、まずは9万円になります。そこから手数料と称し5000円から1万円を引いた85000円から80000円が渡されるということになります。つまり額面10万円の借金のはずが手元には85000円から80000円が残り、10日後には1万円の利息でジャンプするか10万円を支払い完済する必要があるわけです。

ものすごく高い金利に加え、闇金はさらに追い打ちをかけるような手口を使ってきます。

完済させない

闇金の追い打ちをかける手口に完済させないという手口があります。

元金を返済させずに金利を取り続けるということです。闇金の高い金利で元金を返済せずにいると、金利の返済だけであっという間に元金を超える金額になってしまいます。

そのような手口でできる限り元金の返済を引き延ばし、金利を取り続けるというのも闇金の恐ろしい手口の一つなのです。

押し貸し

闇金の追い打ちをかける手口として押し貸しという手口があります。

押し貸しとは、押し売りのお金バージョンとも言える手口で、銀行口座に勝手にお金を振り込んでくるという手口です。

振り込まれたお金には金利がかかるというもので、闇金の恐ろしい手口のひとつなのです。

闇金業者に銀行口座を知られると押し貸しの被害にあう可能性もありますので、闇金業者に口座を知られないよう十分に注意が必要です。

闇金と正規業者の見分け方3つ

闇金と正規の貸金業者の見分け方を知っておけば、闇金に関わるリスクも軽減できます。ここでは、闇金の見分け方3つをご紹介します。

貸金業者登録番号の確認

先の章でも話しましたが、正規の貸金業者は必ず貸金業者登録番号を持っています。

貸金業者登録番号は、「関東財務局長(9)第01234号」や「東京都知事(5)第12345号」という番号になっています。

この番号が、ホームページや広告等に記載されているか確認をするようにしましょう。

登録番号の表記がない業者は闇金

正規の貸金業者は必ず登録番号がありますので、登録番号がどこにも示されていいない業者は闇金ということになります。

しかし、最近では虚偽の登録番号を記載している業者もあるとのことですので注意が必要です。

そうなってくるとどこで判断をすればいいのか?となってくるかもしれませんが大丈夫です。調べる方法があるのです。

登録番号が正規のものか調べる

お金をかりるために申し込もうとする会社が闇金かどうかの確認方法として、

- まずは登録番号が記載されているかを確認をする

- その登録番号が正規のものか調べる

ことが必要になります。

登録番号が正規のものかどうかの確認は下記のサイトで調べることができます。このサイトを利用すれば、闇金かどうか調べることができますので是非活用して確実に闇金に関わらないようにしましょう。

「審査なし」「絶対融資OK」などの煽り文句で区別する

闇金の大きな特徴に甘い宣伝文句というものがあります。闇金の狙いはお金を借りたい人をいかに借りたくさせるかということです。

ですから、お金に困っている人の心をくすぶるキャッチコピーを使ってきます。

例えば、審査なし、絶対融資OKなどがよくあるパターンです。

お金に困っていて、正規の金融機関から借りることができない人は、わらをもつかむ思いでお金の工面をしていることが多いです。

そんな中において、このようなキャッチコピーを見かけたら思わず飛びついてしまいます。それが闇金の狙いなのです。

審査なし、絶対融資OKという宣伝方法は正規の業者は絶対に使いません。ですから、このようなキャッチコピーを見かけたらすべて闇金と思っていいでしょう。

固定電話番号が掲載されているか

ネットや張り紙広告などで金融業者のホームページや広告をみかけたら固定電話が掲載されているか必ず確認するようにしましょう。

固定電話が掲載されているかどうかは闇金と正規の金融機関とを見分ける重要なポイントなのです。

正規の業者は固定電話番号をもっている

貸金業を営むためには固定電話は必ず設置しなければならないと貸金業法で定められています。

正規の金融機関は必ず貸金業の登録をする際に固定電話番号を登録しなければいけません。ですから、固定電話をもっていない業者は闇金ということになります。

携帯電話の表記

貸金業法において、広告をする際は固定電話の番号のみを掲載しなければならないと義務付けられています。

キャッシングの広告に固定電話の番号が記載されてない場合は正規の金融機関ではありません。

日本で使用されている電話番号において、3桁目に0が入ることはありません。(0800で始まる固定電話着信課金は除く)

つまり090や080、070で始まる電話番号は固定電話ではありませんので、そのような番号が記載されている場合は闇金という判断ができるとうことになります。

注意金融庁でも「違法な金融業者にご注意!」と注意喚起しています。

闇金業者を見抜く方法

- 固定電話があるか、また固定電話がある場合には、Googleなどの検索エンジンで「電話番号検索」してみる

電話帳ナビ - 貸金業者登録番号(貸金登録番号)や日本貸金業協会会員番号があるかネットで調べる

登録貸金業者情報検索入力ページ|金融庁もしくは【協会員情報】協会員検索|日本貸金業協会

個人融資掲示板

個人融資掲示板というものをご存知でしょうか?

個人融資掲示板とは見知らぬ個人同士がお金の貸し借りをするための掲示板です。

一見助け合いの精神で成り立っているのかと思うかもしれません。しかし、冷静に考えてみて見知らぬ人にお金を貸す人っているでしょうか?

もしかすると、まれに本当に困っている人に善意でお金を貸したいという人もいるかもしれませんが、大部分は裏があると考えるのが自然と言えるでしょう。

例えば闇金の顧客探しの場であったり、詐欺の温床になっていたりということです。個人融資掲示板もまた、お金に困っている人にとっては魅力的な文言がならんでいますので安易に近寄らない方がいいと言えるしょう。

【貸主の投稿】

- 住所 京都府京都市

- 融資期間 無理ない範囲でお付き合いください

- 融資可能額 10万円

- 融資方法 指定口座に振込ます

- 自己破産歴 可能

- 債務整理歴 可能

- 延滞ブラック歴 可能

- お金の貸出条件詳細 俗にいうブラックの方も対象に融資できます!10万円までご相談お受けしてますので、それ以上必要な方はご遠慮下さい。沢山の方が投稿しておりますが、一度こちらにもご相談よろしくお願いします(^^)/ 借入の方の無理がないようお付き合いしましょう!!

【借主の投稿】

- 住所 大阪府

- 年齢 39歳

- 希望額 14万円

- メッセージ 早急に14万円を必要な状況です、、

先日から某サイトに投稿してたのですが、お話二転三転する方や対面希望なのに先に身分証や自身の写メの要求や、、対面約束で待ち合わせ場所に貴重な交通費を使って行っても寸前で急遽振込対応身分証写メしてください、〇〇〇行為してから融資etc。。切羽詰った状況に追い討ちがかかるような状況でした。掲示板でお借りしようとしてるので当たり前だとは思いますが気持ちが落ち込んで人生諦めかけそうになったんですが、やれるだけやってから諦めようかと思い、こちらのサイトを見つけたので投稿しています。どなたか本当にお借りできる方、条件など直接お話しさせていただきたいです… どうか、乗り切って立て直すお力添えしていただけませんでしょうか。よろしくお願いします。

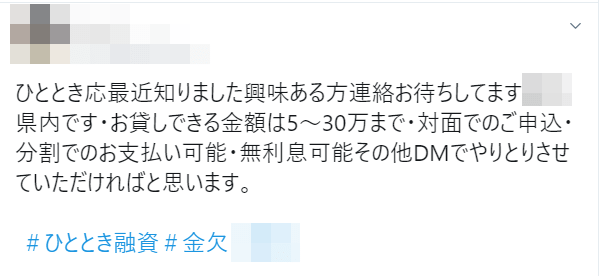

最近では、Twitterでも個人間融資が行われています。

「お金に困っている方はDMください!」などの投稿からトラブルに巻き込まれるといった事例もあるようです。「#個人間融資」で検索するとたくさんの投稿がされていますので注意が必要です。

特に問題なのは、個人情報の悪用や流出です。

注意ポイント

- 住所

- 氏名

- 生年月日

- メールアドレス

- 電話番号

- 借入金額

これら個人情報が悪用され継続的な嫌がらせを受けるケースもあるのです。

情報が一気に拡散するネット社会だからこそ、個人情報管理には細心の注意を払い、2次被害・3次被害に合わないためにも、個人間融資は絶対に利用しないようにするべきなのです。

ひととき融資

また「ひととき融資」という新しい形の個人間融資、新手の闇金も問題になっています。

「ひととき融資」とは、違法な金利でお金を貸した後に、利息などの代わりに相手の弱みに付け込み肉体関係をせまるなどの融資方法のことを言います。

個人間融資というだけでも高金利や様々なトラブルに巻き込まれる可能性も考えられますが、更に肉体関係を要求されるとなるとかなり悪質です。

ひととき融資が強制わいせつ罪、強制性交等罪になる可能性も十分に考えられますので絶対に利用しないようにしましょう。

万が一、すでに利用してしまっている人は、すぐに警察に相談することをお勧めします。

お金を借りているという後ろめたさや個人情報をネットに公開されてしまうからなどの理由で泣き寝入りしてしまっていることもあると思いますが、放っておくと更にひどいことに巻き込まれたりしてしまう可能性のほうが高いのですぐに警察や弁護士に相談されてみてください。

超ブラックでも借りれる「可能性が高い」中小消費者金融ランキング

超ブラックでも借りれる可能性が高い中小消費者金融についてのお話です。

中小の消費者金融は、アコムやプロミスに比べると申し込みの絶対数は少なくなります。また、申し込みをする人の属性も大手に申し込む人に比べると低い傾向にあります。

そのような状況の中でも融資をしなければ会社として成り立ちません。ですからある程度のリスクを取ってでも融資をするという方向になるのです。

ここに紹介するキャッシング会社は超ブラックでも審査通過するかも?という会社です。ランキング形式で紹介していきますので詳しく見ていきましょう。

1位.土日も即日ローンで借りたいなら「パーソナルクレジット セントラル」

パーソナルクレジット セントラルは愛媛県に本社がある消費者金融で関東地区にも無人契約機型の店舗があります。

申し込みはインターネット、郵送、電話、来店に加えコンビニでも申し込みが可能です。

契約が完了したら、振込で融資を受けるか、無人契約機もしくは郵送でカードを受け取りキャッシングが可能です。

カードは全国19店舗のATMに加えセブン銀行ATMでも利用が可能ですので利便性が高いと言えるでしょう。

即日融資にも対応していて、平日14時までに契約できれば振込で即日融資が可能です。

14時以降や土日に即日融資を受けたい場合は、ネットで申し込みをして審査通過後に無人契約機まで出向けば即日融資が可能です。

また、中小の消費者金融では珍しく契約日から30日間は無利息サービスを行っています。

即日融資や無利息サービスなど大手並みのサービスがある一方で、大手では断られる状況の人、過去に金融事故がある人にも柔軟な対応をしてくれます。サービス面、審査面からみてもおすすめのキャッシングと言えるでしょう。

2位.創業からの歴史がある大阪の老舗「フクホー」

フクホーは大阪の消費者金融で50年の歴史を誇る老舗です。

大阪の繁華街、難波に本社があり店舗もそこにしかありません。いわゆる街金と言われる消費者金融です。

街金と聞くと怖いイメージを持つ人もいるかもしれませんが、地域密着型の金融会社という意味ですので闇金とは違います。

フクホーはれっきとした登録業者で、債務整理を行った人でも比較的借り入れをしやすいと、知る人ぞ知る的なキャッシング会社です。

3位.最短即日での融資可能「トライフィナンシャルサービス」

トライフィナンシャルサービスは東京にある金融会社です。過去に2度業務停止になり社名が変わったという経緯があり、ネット上では闇金では?とまでうわさがある会社です。

しかし、トライフィナンシャルサービスはきちんとした登録業者であり、闇金ではありません。

ただ、ネット上の口コミなどを見ていると、

- 債務整理を進められ弁護士事務所を紹介された

- 他の金融機関を紹介された

などの口コミがあり、一般的なキャッシング会社とは違う側面もうかがえます。

一方で、金融事故や任意整理をした人が少額ながら借入することができたという口コミもあることから、かなり柔軟な審査を行っているという見方ができます。

4位.最短45分審査の「アロー」

最短45分審査のフリープランを実施しているアローは、名古屋市に本社を置く消費者金融です。

アローは2010年にキャッシングサービスを開始した他社に比べると比較的若い消費者金融ですが、大手で審査に落ちてしまった方にでも積極的に融資を行えるよう親身になって審査を行ってくれます。

基本的にお申し込みから契約まで全てインターネットで完結できますので全国どこからでも申し込みが出来ます。(※勿論、在籍確認や各種相談などは電話で行います。)

また総量規制適用外のおまとめローン(借り換えローン)のサービスもあるので、他社で断られてしまった方はアローに申し込みをしてみましょう。

ココに注意

消費者金融のアローは貸金業登録をした正規の業者(愛知県知事(4)第04195号)になりますが、アローという同じ店名の「闇金」が存在するようなので注意が必要です。こちらは非正規の業者となりますし住所も「東京」になっているようです。

5位.最大60日間無利息「いつも」

いつもは高知に本店がある消費者金融(登録番号高知県知事(3)第01519号)です。

2018年2月から開始された「いつもZERO」という最大60日間無利息サービスが注目ポイントです。

ただ、60日間無利息サービスが適用されるには条件があり、

- 「いつも」での契約が初めての方

- 60万円以上の契約をされた方

をクリアした方に適用されます。

※審査の内容により適用されない場合があります。

無利息サービスを行っている他の業者はたいてい「30日」がほとんどなので、「60日間無利息」が適用されれば、かなりお得にキャッシングできるということになります。

また、いつもは契約書類が郵送されてくるのではなく、セブンイレブンのマルチコピー機を利用して印刷することが出来たり、取引明細書などもWeb上の会員サイトで管理できるので家族にバレる可能性も低くなります。

ユーザーとしては郵送書類があることで家族にバレてしまう可能性があることがネックとなりますので、このサービスはユーザーの立場を考慮した素晴らしいサービスになります。

6位.プロミスATMが使える「ユニーファイナンス」

ユニーファイナンスは名古屋に本店がある消費者金融です。

創業は昭和46年と古く、老舗の消費者金融と言えるでしょう。

東海地区の地域密着型の消費者金融で、もちろん、きちんと貸金業登録をしている正規のキャッシング会社です。

有人の店舗は本店のみで無人契約機型の店舗が愛知、三重に数店舗あります。

注目すべきはプロミスのATMと提携しており、全国900箇所をこえるプロミスATMを利用できるという点です。

ローカルの消費者金融でありながら大手消費者金融プロミスのATMを利用できるといのは信頼の証と言えるでしょう。

また、過去の金融情報にも柔軟な対応をしてくれるなど、大手にはない営業スタンスも特筆すべきところとなります。

大手では借りることができない人も一度相談してみる価値があると思います。

7位.借金のおまとめ一本化も可能なキャッシング「エニー」

エニーは東京に本社がある中小規模のキャッシング会社です。

貸金業登録をした正規の貸金業者ですが、独自の審査基準を設けており、大手の消費者金融や銀行のカードローンに落ちてしまった人にも積極的に貸付を行っています。

ネット、郵送、FAXで全国どこからでも申し込みができますので地方に住んでいても利用することが可能です。

また、配偶者貸付も行っていますので専業主婦も申し込みが可能です。

借り入れの限度額上限も300万円と高く、借入件数が多い人のおまとめローンとしても人気があります。

大手の消費者金融に落ちてしまった、件数が多くてまとめたいという方に最適なキャッシングの一つと言えるでしょう。

8位.1,000円から融資可能なローン「ライフティ」

ライフティは街金よりは少し規模が大きい感じのキャッシング会社です。

大手消費者金融ではありませんが、セブンイレブンに設置しているセブン銀行ATMで取引ができるのが便利です。

また、1000円単位から借りることができるので、借り過ぎを防いで無駄のないキャッシングができるのもメリットと言えるでしょう。

さらにライフティは、過去に金融事故や債務整理をしていても門前払いにはしません。実際にそのような状況の人にも融資実績がありますので超ブラックの人でも申し込んでみる価値のあるキャッシングと言えるでしょう。

超ブラックでもお金借りれる審査の甘い金融会社は|まとめ

ブラックでもお金を借りる方法を私の経験も踏まえて、お話をしてきました。

あまり知られていませんが、金融機関以外でブラックでもお金を借りることが出来るところは意外とありましたね。

大手の消費者金融や銀行で貸し付け条件に見合わず、断られてしまった方は是非、このサイトに記載している方法を試してみてください。

ただ、金融機関以外でお金を借りる方法では、「今すぐ」というスピード感はありません。最低でも1か月ほどは融資までに時間がかかるところが多いので、そこは計算してから申込をしないといけないところです。

ブラックでもお金を借りることは可能なのですが、他の条件が結構あり、ハードルが高いのも事実です。

国の制度の融資の条件にも漏れてしまった方は、中小の消費者金融を検討することになります。

大手の消費者金融は申し込み件数が多いので、ある程度機械的に審査をしなければいけないという状況のため、金融事故などがありブラックになっていると門前払いとなってしまう可能性が高いです。

しかし、中小の消費者金融は1人1人と向き合って審査ができるということもあり比較的柔軟に対応してくれます。

ですから、大手の消費者金融で審査に落とされてしまった人でも中小の消費者金融であれば審査に通る可能性もあるのです。

しかし、それでもどうしてもキャッシングができないという状況になる場合もあるかもしれません。そのような場合でも決して闇金から借りてはいけません。

闇金で一度借りてしまうと借金が一気にふくれあがるだけでなく、違法な金利や取り立てで精神的に参ってしまうからです。

そのような状態になって、人生取り返しのつかない事態になってしまっては元も子もありません。

言い方は適切かどうかわかりませんが、たかがお金のことです。精神的に追い詰められて人生を棒に振るような話ではないのです。

ですから、どこの金融機関からもお金を借りることができず返済に行き詰まったら債務整理も視野に入れましょう。

債務整理をしてまた出直せばいいのです。 債務整理をしたら二度とお金を借りれないということではありません。

きちんと整理をして、定められた年数が経過すればまたお金を借りることも可能です。そして、今度はきちんと節度を持ってお金の管理をして、同じような失敗を繰り返さないようにすればOKなのです!

債務整理の手順